BNT 如何捕获价值?

-

- Jaxx Wallet

- 2020-10-15

- 栏目:头条

- --

-

APP下载

APP下载

-

无常损失与BancorV2.1

Bancor V2.1 将支持单边资产的注入做市,并采用一种新的应对无常损失的方案。

所谓无常损失,是流动性提供者提供流动性一段时间后,相比简单持有最初数量的代币所产生的价值损失。

在我看来,这其实是一个类似机会成本的概念。机会成本是在决策时就要考虑的、一种放弃了的收入;但它常常在不好的结果发生后让人们有种“我没赚到的,就是我的损失”的幻觉。

无常损失是一种选择。流动性提供者在 AMM 中做市,就是选择持有了另一种资产,即 LP Token,并且他预测持有 LP Toekn 再加上手续费收入将比仅仅持有原代币获取更多收益。

LP Token 实际代表着一种生息的、含策略的的资产组合。只不过,在当前的 AMM 协议中,多数协议所支持的策略是自动再平衡,即对 A/B 流动性池而言,A 上涨时会被自动卖出为 B,以使池中 A、B 价值为 1:1。

如果有 AMM 协议,能够建立更好的策略,使流动性提供者在通过做市获取收益的同时,减少无常损失,那确实会是一个额外价值。

Bancor V2 就是一种尝试。在它的策略里,协议通过预言机喂价获知 A/B 的汇率,并在 A 上涨时提高 A 在池中的占比,使得 A 被更少地被动卖出。

该策略有两个明显缺陷:1/ 放弃了定价权;2/ 预言机喂价延迟可能会导致更多的套利。

Bancor V2.1 在此基础上进行了什么改进吗?

从版本号上,V2.1 带来了一定的误导,让人误以为它是对 V2 的迭代——完全不是,Bancor V2.1 是一种全新方案。

如前所叙述,Bancor V2.1 将支持单边资产的注入做市,并采用一种新的应对无常损失的方案。

先说单边资产做市。我们有一些单资产注入流动性池进行做市的例子,比如 Balancer,他实际上是帮助用户通过流动性池本身把单资产兑换成了多资产,再进行做市。Bancor V2.1 与此类不同。

Bancor V2.1 仅支持 BNT/ERC20 的流动性池,此举就是为了实施弹性供应,以支持单边做市。具体是怎么做的呢?

当流动性提供者提供 ETH 进行单边做市时,Bancor V2.1 会按市场汇率增发等价值的 BNT 进入流动性池与用户的 ETH 配对。

当流动性提供者提供 BNT 进行单边做市时,Bancor V2.1 会将用户的 BNT 存入流动性并销毁池中等量的、由协议拥有 BNT。

当然,Bancor V2.1 也支持流动性提供者同时注入双边的流动性进行做市。除了通过弹性供应支持单边做市外,Bancor V2.1 交易的曲线和 Uniswap 一样,都是保持双边资产价值的 1:1 ——相同的策略也就意味着,流动性提供者将会有和 Uniswap 拥有一样的无常损失。Bancor V2.1 是如何应对的呢?

Bancor V2.1 的做法是,增发 BNT 补偿流动性提供者的无常损失。

当流动性提供者注入资产进行做市时,Bancor V2.1 会记录关键数据,以便在用户取会流动性时计算流动性提供者做市期间的无常损失。在用户取回流动性时,协议将增发 BNT 用以补偿流动性提供者的无常损失。

投资者需要思考两个问题:

非 BNT 单边做市和补偿无常损失都会造成 BNT 的增发,会有怎样的影响?

其实,存入非 BNT 资产进行单边做市时,Bancor 协议所增发的 BNT 基本不会溢出到市场(当 BNT/ERC20 汇率提升时,池中的 BNT 会部分溢出至市场);而为补偿流动性做市商所增发的 BNT 可以按照流行性挖矿理解,和 UNI、SUSHI 一样都会造成通胀,但其价值主张相比之下更明确——补偿流动性提供者的无常损失。

从 BNT 风险承担的角度,我们可以理解为 BNT 持有者承担了所有白名单的 ERC20/BNT 流动性池的无常损失。如果 BNT 的价值捕获能够使 BNT 相对于其他 ERC20 代币保持相对等同的竞争力,则能够使无常损失保持在低位;如果不幸 BNT 失去竞争力,则无常损失的加大将使它雪上加霜。

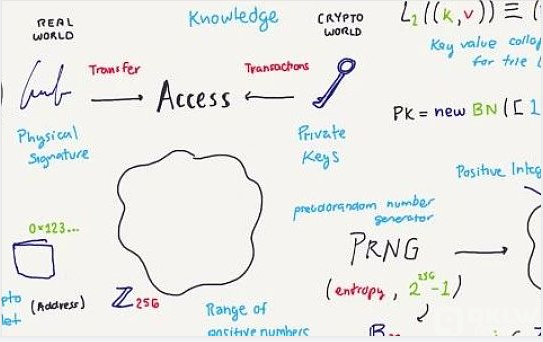

BNT 如何捕获价值?

BNT 的价值捕获来自部分手续费收入。其过程有些隐晦:

当有流动性提供者以非 BNT 资产进行单边做市时,协议增发了一部分 BNT 进行配对做市,假设增发了 100 BNT该部分由协议拥有的 BNT 和其他资产一样会获取手续费收益,假设一段时间后变为 110 BNT当流动性提供者注入 110 BNT 进行单边做市时,会销毁协议所拥有的 110 BNT这种情况下,BNT 的流通量便减少了 10 (增发的 100 BNT - 销毁的 110 BNT = -10 BNT)即协议自身的手续费收入以销毁的形式将价值分配给所有 BNT 持有者

这部分手续费收入会有多少呢?

用 BNT 购买其他 ERC20 代币的交易都会产生 BNT 手续费。由于 Bancor V2.1 仅支持其他 ERC20/BNT 的交易对,那么当 ERC20/ERC20 的交易发生时,都要经过 BNT 的路由,也即会产生 BNT 的手续费。

由于协议所持有的 BNT 占比不能超过池中总 BNT 的 50%,所以协议自身的交易手续费收入总交易手续费的 25%。Bancor V2.1 的手续费率为 0.1%,所以 BNT 最多能捕获交易量 0.025% 的价值。

我们将此和 Uniswap 对比:

可以看到,二者的核心差异是手续费率的高低和无常损失承担的由谁承担,而重要变量是交易量。

Bancor V2.1 希望通过将无常损失转移给 BNT 持有者来吸引流动性提供者、用较低的交易费率吸引交易者,从而构建有竞争力的市场,使得交易量不断做大。在此基础上,BNT 因此保有竞争力,保持较低的无常损失,获取回报。

Bancor V2.1 和 Uniswap 的本质差异到此可归结为利益分配机制的差异。

那么,哪种利益分配机制更可能赢得市场?如果 Bancor V2.1 利益分配更有竞争力,该竞争力是否能足够支撑它从 Uniswap 的累积优势中争夺市场份额?

我认为 Bancor V2.1 的单边做市和无常损失补偿对流动性提供者确实会有不错的吸引力,其团队也具备很强的研发能力,但涉及到因素复杂的市场竞争,我只能延缓判断、保持观察。

- 头条

2324085

2324085